Какие страны-производители лидируют на мировом рынке меди? Какую роль играет Россия на мировом рынке меди? Как распределяется потребление меди на мировом рынке? Каковы цены на медь в 2016 году? Как будет выглядеть мировой рынок меди в 2022 году?

Мировой рынок меди, как и другие рынки различных металлов, в последнее время претерпевает все более активный процесс объединения и присоединения некоторых компаний, который обеспечивает подъем и улучшение разных направлений общей системной работы по финансовым и коммерческим вопросам. Рыночный мировой спрос на металл и стоимость меди на мировом рынке поднимается. Очень быстро сегодня растет мировой спрос в добывающей промышленности самых больших азиатских стран. Повышение спроса на сырьевом рынке металлов и минералов гораздо активнее проходит в КНР, а также в Индии, так как отрасли хозяйства в этих государствах требуют больше материалов, сырья, по сравнению с экономическими запросами передовых стран мира. Добывающие отрасли промышленности в такой ситуации должны стать основой развития мирового рынка на достаточно длительной перспективе.

Мировой рынок меди: страны лидеры по производству и добыче

Медь – самый первый из существующих металлов, который стал известен человеку. На протяжении веков он очень плотно внедрился в наш быт. Однако сегодня медь не настолько распространена, она стоит в третьем ряду после более известных и широко используемых ископаемых, таких как алюминий и железо. В природных условиях этот металл не находится в первозданном состоянии, его получают, добывая разные по составу руды. Пригодность руды к обогащению определяется, если в ее состав входит 0,5-1% меди.

Типы медной руды, находящиеся в медно-порфировом руднике, зависят от зоны расположения и склада горных пород:

- К стратиформному типу относятся песчаник и медный сланец;

- К колчеданному типу принадлежит уникальный вид меди самородок;

- К гидротермальному типу относятся порфировые породы руд;

- К магматическому типу принадлежит медно-никелевая руда;

- К карбонатовому типу относят смешанный состав железа и меди.

В природной среде встречаются породы, которые включают в себя медь. Это борнит (второе название медный пурпур, или пестрый колчедан), в котором находится преимущественно железо, сера, а также медь; халькопирит (по-другому медный колчедан или CuFeS2), в него входят такие химические элементы, как сфалерит и галенит; халькозин – медный блеск (формула CuS) — очень редко встречающаяся в природной среде руда.

Есть минералы вторичного плана, в которых тоже можно найти медь:

- В таких рудах, как куприт, есть самородная медь и малахит;

- Такой минерал, как ковелин, или сульфид серы, содержит в своем составе 66% меди, а также 34% серы;

- В малахите содержится дигидрококскарбонат меди, который найдет в России возле Нижнего Тагила.

В Латинской Америке находятся самые крупные залежи медной руды среди всех континентов. К примеру, в Чили добывают 40% меди от мировых показателей. Крупнейшее месторождение красного металла в государстве находится возле г. Ранкагуа. В этом месте медную руду находили еще индейцы до появления европейских колонистов. Добыча медной руды в промышленных масштабах была начата в конце 19 века. Таким образом был открыт мировой рынок меди.

Самый крупный рудник Чили Эль-Теньенте охватывает площадь до 4 тыс. гектаров. На руднике работает 6 тыс. человек с минимальной зарплатой 700 долларов в месяц. Максимальная глубина рудника достигает 80 метров, протяженность горных проходок до 2400 километров. За один подъем горношахтный лифт доставляет из-под земли приблизительно 350 рабочих. Обогащенность породы определяется 1-4% наличием меди. Из глубины руду доставляют на поезде по рельсам протяженностью 10 километров, на протяжении дня рабочие делают 15 подобных транспортировок. Из глубочайшей шахты руду возят огромными грузовиками семиметровой высоты и восьмиметровой ширины.

Мировой рынок меди включает и другие месторасположения рудников на территории Чили:

- Эль-Абра, где добыча составляет 150,4 тыс. тонн на протяжении года;

- Серро-Колорадо, где добывают 89,5 тыс. тонн;

- Лос-Пеламбрес, где обрабатывают 268,4 тыс. тонн;

- Эскондида, где получают за год 1,34 млн тонн медной руды.

Следует отметить, что в Чили добывают медную руду национализированные предприятия, что свидетельствует о государственном контроле за их деятельностью.

Очень много медных руд находят на африканском континенте. В Центральной Африке вообще расположен некий медный пояс. Находится этот пояс на землях африканских стран Замбии и Заира.

Тянется эта полоса месторождений руды шириной 50 километров на 160 километров. Африканские месторождения руды очень богаты металлом. В них содержится 3,3-4% красного металла, который находится в составе пиритов, халькопиритов, борнитов и халькозинов. Горная порода на «черном» континенте добывается в шахтах глубиной всего 60 метров, что весьма облегчает ее выработку.

Самые крупные рудоносные запасы меди находятся на территории Замбии возле таких селений, как Чилилабомбве, Нкана, Нчанга, Муфулира, Рон-Антелоп, а также на землях Заира в пределах Камбове, Руве, Кипуши, Мусоной, Дикулуве, Мусошн.

В последнее время, в связи с напряженной ситуацией в политике, на африканском континенте заметно уменьшились показатели по добыче медной руды – на целых 3,5%. Моментально среагировал мировой рынок меди, цены стали расти очень быстрыми темпами.

Лидерство в добывании меди на африканском континенте держит Республика Конго и Южно-Африканская Республика. Эти страны не расположены в пределах так называемого «медного пояса», но, тем не менее, поставляют на мировой рынок меди очень большое количество красного металла.

Так как залежи руды с содержанием меди находятся практически на поверхности, то добывают медьсодержащую руду в большинстве случаев открытым способом. На африканском континенте большая часть породы достается из земли ручным способом, тут труд практически не механизирован. Добычей руды зарабатывают даже маленькие дети, а работа очень тяжелая, нормальные условия вообще отсутствуют. В связи с этим тут всегда высока вероятность получить травму и даже погибнуть. Кстати, стоит заметить, что и в чилийских рудниках собственник горнодобывающего предприятия не несет ответственности за технику безопасности и условия, угрожающие жизни работника. Шахтеры подписывают с предприятием соглашение, в котором указано, что они отправляются в шахтные проходы добровольно и под свою ответственность. Государственные органы делают вид, что ничего не замечают. Тревожится за жизнь человека только международное объединение, защищающее права человека.

Как сообщает Transparency International, огромные залежи меди обнаружены на территории Афганской республики, которые вывели страну на мировой рынок меди, поставив на второе место. Но большое количество месторождений пока не исследованы, поэтому пока промышленная добыча не проводится в полной мере.

Крупнейшим, не только в стране, но и во всем мире, признано месторождение медной руды Айнак. Главные противоречия по его освоению появились в процессе возникшего спора компании по добыче руды и археологической организации. Так вышло, что на медоносной жиле археологи обнаружили старый город Мес-Айнак, построенный когда-то буддистами и представляющий бесценную историческую находку. И после этого добывать руду на этом месте запретили.

В государственные планы входит организация разработки месторождения руды в Айнаке, в объеме 300 тыс. тонн в год с постепенным наращиванием темпов добычи с целью выхода на мировой рынок меди.

Месторождение Айнак характеризуется площадью 5 км2, а также запасами меди, по оценкам экспертов, в центральной части – 9,8 млн тонн, в западной части – 9,9 млн тонн. Планируемые инвестиционные капиталовложения в добычу меди составляют 4,4 млрд долларов. В качестве инвестора привлечена китайская компания МСС.

Активные разработки на территории Айнакского месторождения были запланированы в 2011 году. В 2015 году добыча должна были составить 200 тыс. тонн меди. Теперь эти планы перенесли на 2022 год. Есть надежда, что Айнакское месторождение все-таки будет запущено на полную мощность и значительно улучшит экономическое состояние Афганистана. Сбудется мечта страны выйти на мировой рынок меди, но в то же время сохранить остатки старого буддийского поселения, как культурное историческое достояние.

- Таможенная очистка в международной торговле

Центры производства меди

Производственные центры по добыче меди присутствуют в разных регионах России. Самыми богатыми месторождениями руды может похвастаться Казахстан. Имеются и месторождения на Урале. По последним данным Россия по добыче медной руды находится на первом месте в мире. Медные предприятия возводятся в непосредственной близости к рудникам. Сырьевой фактор – это определяющая составляющая, по причине малого содержания концентратов в исходном сырье. На территории Урала расположено 11 медных комплексов, выпускающие 43% меди в стране. Кроме собственного сырья на производстве используется и привезенное из Казахстана. Есть и заводы с утилизацией отходов. К примеру, сернистые газы, как побочный продукт добычи меди, применяются для создания серной кислоты, из которой потом делают удобрения.

Мировой рынок меди: производство металла с 1900 по 2015 гг.

Мировой рынок меди в начале 20 века предлагал всего лишь 495 тыс. тонн меди. Уже практически через 100 лет добывали 11 526 тыс. тонн, к 2015 году добыча меди достигла 22 848 тыс. тонн. Таким образом, за 60 лет, начиная с 1900 года, добыча красного металла на мировом уровне поднималась на 3,2% ежегодно, за 10 лет с 1960 года ежегодный мировой рост добычи составил 3,4%, в 70-е годы — вырос на 2,4%, в 80-е годы — поднялся на 2,2%, в 90-е годы — вырос на 3,1%, с начала 21 века — возрастает ежегодно на 2,3%.

По традиции основной добытчик меди и других минералов в мировом масштабе — Чили — поднимает свою часть добычи ежегодно, начиная с 13% в 1978 году, 29 % в 1997 году и добившись 30% в 2015 году.

В прошлом году мировой рынок меди получил от Чили 5700 тыс. тонн медной руды и различных концентратов. В африканских государствах в этот период, наоборот, резко уменьшилось добыча меди.

Получение металлической меди

. Плавка – пирометаллургический высокотехнологический процесс, который проводится с целью получения особого металлического вида меди. Предприятия, занимающиеся выплавкой меди на первом этапе, берут в виде сырья концентрат меди. Предприятия, производящие медь вторичного этапа обработки, используют медь в виде металлолома. Приблизительно 50% меди, которую получает мировой рынок меди, вырабатывают фактически четыре государства: среди латиноамериканских стран – Чили, на востоке – Китай и Япония, и среди них также Соединенные Штаты Америки.

Производство рафинированной меди

. Доля рафинированной меди, изготавливаемой по уникальной технологии SX-EW («Экстракция растворителем — электроэкстракция»), в общем составе мирового выпуска такого вида меди планово возрастает и сегодня уже достигла практически 20%. Тем не менее, главным методом получения рафинированной меди, как и раньше, является производство катодов из меди с использованием метода электролиза. По схожей методике, кстати, развивает свое производство самый большой изготовитель красного металла на территории РФ – горно-металлургический комбинат «Норильский Никель».

Особенное место мировой рынок меди за последние годы отводит рядом с Соединенными Штатами государствам Чили и Юго-Восточной Азии. Уже за прошедшие 30 лет Чили вышло на мировой рынок меди, как самый активный изготовитель рафинированной меди. Поставки такого вида меди на мировой рынок в этой стране за 2012 год выросли, по сравнению с показателями 1960 года, на целых 1858%, что составило 177 тыс. тонн. Выпуск такой меди в азиатском регионе поднялся практически на 2000% за аналогичный период в основном благодаря расширению японского и китайского производства.

Объемы производства рафинированной меди по регионам, тыс. тонн

Эксперты мирового рынка меди предполагают, что в ближайшее время добыча меди в мире возрастет. Они подчеркивают, что практически все мировые компании по производству меди ставят перед собой цель – использование существующей сегодня очень высокой рыночной конъюнктуры. В ближайшей перспективе такой факт (плюс те меры, которые предпринимают чиновники Китая, чтобы остановить массовый вывоз за пределы государства цветного металла), возможно, приведет к активизации предложения, а также стоимость меди на мировом рынке снизится.

Данные Metal Bulletin за 2012 год определили главные причины, влияющие на возрастание рисков на рынке металла:

- Заметное ухудшение качественных показателей добываемой и поставляемой на мировой рынок меди руды;

- Увеличение количества шахт в противовес добыче меди в открытых карьерах, что привело к повышению расходов на организацию производства;

- Влияние мировой политической нестабильности, поскольку новые шахты и рудники находятся в большинстве случаев на землях тех стран, в которых не все стабильно;

- Отсталая инфраструктура страны, где размещены новые местонахождения красного металла;

- Кратковременные форс-мажорные обстоятельства, к примеру, выступления рабочих с протестом или плохие метеорологические прогнозы.

Мировой рынок меди и цены на медь находились в таком состоянии где-то до начала 2014 года. В то же время, если посмотреть данные «Международной исследовательской группы по меди» (ICSG), то, начиная с 2015 года, положение меняется. Осуществляются дополнительные поставки металла на мировой рынок меди, изготовленной из концентрата меди, что проявляется в результативном исходе, ведь таким образом нехватка меди в продаже восстанавливается, а стоимость падает. Такое направление продолжает существование в начале и первой половине 2016 года. Падение количества поставок на рынок сохраняется лишь в секторе SX-EW, однако оно не может заменить в полной мере тенденцию роста производственных мощностей, вырабатывающих медь согласно установленным технологиям.

Способы получения чистого металла из руды

На сегодняшний день производство меди осуществляется самым распространенным способом – пирометаллургическим. В мире его используют 90% перерабатывающих компаний.

Схема получения меди из руды

- подготовительный – получение сырья с добывающих предприятий, его сортировка;

- продувание в конвертере – на выходе получается черновая медь;

- рафинирование.

плавка на штейн;

Обогащение полученного сырья происходит с помощью флотации. Руду помещают в емкость с водой, затем туда же добавляют сжатый воздух. В результате образуется пена, к пузырькам которой прилипают медные частицы, а пустая порода оседает на дне.

Следующим этапом идет обжиг. В результате чего пытаются максимально снизить содержание серы в руде. Состав нагревается до 800оС – сульфиды окисляются, и количество серы снижается в 2 раза.

Далее полученная масса отправляется в специальные печи – этап плавки на штейн. Здесь температура повышается до 1450оС. Железо и оставшиеся сульфиды окончательно окисляются и выдуваются в конвертерах. В результате получается черновая медь, которую отливают в слитки, и шлак.

Производство меди завершается рафинированием. Оно предполагает окончательную очистку металла от примесей.

Электролитическое рафинирование (очистка) меди

Способ заключается в следующем:

- слитки черновой меди помещают в ванну с электролитом (серной кислотой);

- в емкость помещают тонкие листы чистой меди – катод;

- подключают электрический ток;

- в результате все частицы меди собираются у катода, а примеси оседают на дне – они называются шлам.

Часто шлам содержит драгоценные металлы – золото, платину.

Какое место занимает Россия на мировом рынке меди

Россия занимала на мировом рынке меди по изготовлению красного металла всегда не первое место даже в былые советские годы. Сегодня наше государство осваивает мировой рынок меди и вырабатывает приблизительно 5% концентратов меди, а также рафинированной меди.

Практически 2/3 добытой меди продается на экспорт и поступает на мировой рынок меди. Разумеется, у нас существует целый ряд конкурентных привилегий – близкое расположение на одной территории производственных мощностей различных технологических этапов, недорогие энергоносители и обогащенная попутными элементами порода. Все это дает возможность нашему производителю почувствовать уверенность, осваивая мировой рынок меди. Это подтверждает конкретный для ведущих отраслей отечественного хозяйства факт: по лучшим показателям добычи меди мы превзошли советские времена еще 10 лет тому назад. В России сейчас есть все возможности для увеличения количества производимой меди: довольно большие запасы, развивающийся быстрыми темпами рынок внутри государства, доступные финансовые возможности для создания новых производственных мощностей. Но, уже начиная с 2001 года, добыча меди начала притормаживать, а иногда даже уменьшаться. И проблема не в том, что сложилась невыгодная стоимость меди на мировом рынке – и в худшие времена наши производители увеличивали рост производства, а в благоприятные по ценовой политике 2000-е годы они, наоборот, начали сокращать экспортные поставки. Чтобы разобраться, что стало тормозом для развития государственной медной промышленности, необходимо провести анализ истории развития отрасли, а также особенностей структуры нашего производства.

В наше время рынок меди в России разделен между тремя игроками – ГМК «Норильский никель», Уральской ГМК, а также Русской медной компанией. Самое крупное предприятие — это многопрофильное предприятие цветной металлургии «Норильский никель», которое напоминает по своему устройству некоторых своих партнеров из западных стран. Добыча меди для этого производителя находится не на первом месте в бизнесе (основной доход компания получает, продавая никель и платиноиды), поэтому за прошедшие 15 лет доля самого большого производителя в России в рамках мирового производства меди уменьшилась практически в два раза – начиная с 5,8%, опустилась до 3%. Таким образом, если медная отрасль нашего государства и продолжит свое развитие, то, прежде всего, благодаря уральским медным холдингам — Уральскому ГМК и Русской МК. Для этих гигантов разработка месторождений руды, а также выплавка меди из нее является даже не главным, а единственным направлением в бизнесе, поэтому и отношение к нему особо трепетное. Но именно на эти предприятия в последнее время навалился ряд проблем, которые не давали возможности развивать производство и вырваться в лидеры, чтобы выйти на мировой рынок меди.

К существующим проблемам стоит отнести такие показатели, как моральная устарелость и физическая изношенность производственных линий на тех предприятиях металлургической отрасли, которые входят в холдинги. Кыштымский медеэлектролитный , которые входят в Русскую медную компанию, построены еще в 18 веке, реконструкцию проходили в 1992 году, а модернизация состоялась на предприятиях только девять лет назад. «Уралэлектромедь», являющееся головным предприятием Уральского ГМК, прошло последнее основательное обновление еще в 1999 году. Сегодня российские предприятия медной промышленности очень отличаются по своей производительности от западных, а г. Карабаш в 1999 году «удостоился» по решению комиссии ООН по экологии звания «самого загрязненного города на земле». Пару лет назад медные холдинги очень активизировались, инвестируя в основные фонды предприятий, но положение до сих пор кардинально не поменялось. Более того, обогнав в производственных показателях показатели советских времен, предприятия Урала практически использовали все недорогие возможности на пути к интенсификации и подошли к полному 100-процентному использованию производственных мощностей. В конце концов, они были поставлены перед выбором: или стать на путь экстенсивного развития и расширять производство, или начать глубокую реконструкцию с непредвиденными терминами возвращения расходов на такие проекты и такими же непредвиденными социальными потрясениями (очень часто «реконструкция» могла привести к полной ликвидации предприятия и постройке нового, но уже где-то в другом месте, а, может, и в отдаленном районе). Ясно, что эти направления требуют огромных капиталовложений. А между тем, материальные и человеческие ресурсы и один, и второй холдинг вынужденно направили на выполнение совсем других задач.

Все дело в том, что уральские холдинги имеют кардинальные отличия от мировых компаний по производству меди благодаря своим внутренним особенностям. Главная часть доходов компаний медной промышленности создается на самом первом этапе, непосредственно, при добыче и обогащении породы. Именно поэтому большая часть предприятий, производящих черновую и рафинированную медь на рынок, бывают не чисто металлургическими, а являются майнинговыми, т.е. предприятиями, которые добывают сырье. Создание таких , в тех местах, где находились большие действующие месторождения меди, а также рудники с дальнейшим переходом к созданию непосредственно металлургического производства. Эти предприятия имеют достаточную сырьевую базу и могут предложить излишки своей продукции даже на мировой рынок меди. Производить прокат или уже конечный товар на мировой рынок компании не хотят. Основой медных холдингов на Урале являются не горно-обогатительные комбинаты, а, прежде всего, медеэлектролитные предприятия, такие как «Уралэлектромедь» в УГМК, Кыштымский медеэлектролитный завод в РМК, которым благодаря их огромным размерам принадлежит ведущая роль в холдинге: здесь сходятся потоки товаров от большинства небольших предприятий компании, участвующих в цепочке длинного технологического процесса изготовления меди.

- Международный франчайзинг – как форма продвижения товара в других странах

Предприятия по производству меди на Урале развивались медленными темпами, их владельцы должны были совершать выкуп активов постепенно. Объединяющая и поглощающая волна охватывала два направления – в сфере получения активов сырья, и в сфере выкупа предприятий более высоких переделов. В этом процессе Уральский ГМК и несколько компаний во главе с генеральным директором Кыштымского медеэлектролитного завода Александром Вольхиным, создавшие основу РМК, оказались в серьезном противостоянии друг против друга. Завершилось оно в недавнем времени, когда Вольхин соединил свои активы с предприятиями, которыми руководил бывший управляющий Уральского ГМК Игорь Алтушкин. В завершение в последние годы эти холдинговые компании на Урале вместо того, чтобы успешно реализовать стратегические планы суверенного развития бизнеса, должны постоянно делить между собой имущество.

Невозможно точно определить, смогли УГМК или РМК создать настоящий перспективный холдинг по производству меди. В каждой из компаний прослеживается определенный дисбаланс, устранением которого, исходя из ситуации, они должны сегодня заниматься. Имея сильный производственный блок по изготовлению конечного продукта и проката, они имеют довольно слабую сырьевую базу. Имеющимися концентратами Уральский ГМК закрывает приблизительно 55%, а Русская медная компания приблизительно третью часть того, в чем нуждается, что приводит к серьезным проблемам по поставке сырья и грозит нарушением последовательности всех звеньев бизнес-цепи.

Мировой рынок меди: потребление в период с 1900 по 2015 гг.

В начале прошлого века промышленность увеличила свой заказ на рафинированную медь, начиная с 494 тыс. тонн в год и уже в 2015 году практически до 23 млн тонн в год. В довоенное время заказы на производство меди росли по среднестатистическим данным на 3,1% каждый год. После окончания Второй мировой войны, с 1945 до 1973 год, медный рынок стал расти практически на 4,5% в год. Начиная с 1974 года, когда начался первый кризис в нефтяной отрасли, спрос на красный металл стал снижаться до 2,4% ежегодно, а вот в 90-е годы наблюдался новый рост – приблизительно на 2,9%. Уже в начале 21 века рост составил приблизительно 3%.

Сегодня среди главных заказчиков рафинированной меди находятся преимущественно передовые в промышленном развитии, а также начинающие развивать свой рынок азиатские страны. Это Китай, Индия, Корея, Япония, Тайвань, Таиланд, а также государства Европейского Союза – ФРГ, Италия, Франция и, конечно, уже по традиции – Соединенные Штаты Америки. При всем при этом использование рафинированной меди концентрируется в больших производственных мощностях стран мира, и мировой рынок меди расширяется, в первую очередь, благодаря таким государствам, как КНР, Индия, Япония.

В общем, мировой рынок меди за несколько прошлых лет был сориентирован на запросы китайцев, но их рост уменьшился, хотя и оставался по показателям значительно выше мирового. Так как общемировое использование меди в 2015 году, в сравнении с показателями 2014 года, фактически не выросло, то по Китаю эти показатели достигли 5,3% — 9,18 млн тонн. В 2016 году потребление меди в Китае, по данным Antaike, может увеличиться где-то на 4-4,5%, если сравнить с результатами 2015 года, когда общий мировой спрос увеличился лишь на 3%.

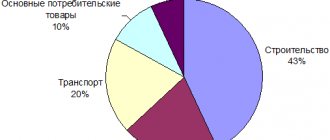

Объемы потребления меди по регионам, тыс. тонн

В то же время, мировой рынок меди, как и мировой рынок цветных металлов, вообще подвергается влиянию периодических изменений. Начиная с середины 1990-х гг., изменения в спросе на цветные металлы определялись, в основном, изменениями запросов азиатских государств. Но, поскольку, начиная с 1998 по 2002 год, экономика азиатских государств была охвачена глубоким экономическим кризисом, то компании-производители стали замораживать свои проекты по созданию современных производственных линий и разработке больших залежей породы, большинство производителей резко уменьшили выпуск продукции на мировой рынок.

В 2002 году такое случилось первый раз за 12 лет, выпуск рафинированной меди сократился в сравнении с предыдущим годом. Начиная с конца 2002 – начала 2003 года, на смену спаду пришло оживление в экономическом развитии передовых стран мира, мировой рынок меди увеличил потребление меди, и появился активный спрос в КНР. Но замороженное производство не могло быть запущено моментально, а увеличение добычи руды вообще рассчитано на долгий период. Таким образом, мировой рынок меди остался с большой недостачей, которая в прошедшем году выросла до огромных размеров, а запасы меди на складах, наоборот, сократились до критических.

Собственники компаний начинают активизировать процесс по созданию благоприятных условий для производства и делают заявление о воспроизводстве устаревших линий и запуске новых производственных линий. Но слишком долго происходил процесс внедрения новых больших инвестиционных планов в 2004-2006 годах, поэтому на медном рынке не изменилось соотношение спроса и предложения в сторону спроса, а кроме этого стоимость меди на мировом рынке выросла. Уже, начиная с 2011 года и по 2015 год, на медном рынке наблюдается недостача в виде 100-140 тыс. тонн. В 2016 году в связи с быстрым развитием производства и только незначительным ростом спроса на рынке опять появились излишки меди.

Запасы меди в мире

Наибольшее количество меди, примерно 65%, залегает на территории Северной и Южной Америке. Европейские государства имеют 15% ресурсов, азиатские — 11%, африканские- 4,5%. Самые крупные подтвержденные запасы меди зафиксированы Чили. Там находится почти 20% мирового запаса. А в США — 12,7%. Помимо этих стран, меди много в Польше, Индонезии, Иране, Казахстане, Китае, Узбекистане, на Филиппинах, а также в Заире, Замбии, Бразилии, Канаде, Мексике, Панаме, Перу и Австралии. В каждом из этих государств по оценкам специалистов имеется около 10 млн. тонн.

Мировой рынок меди: цены в марте 2016 года

В начале весны изменился мировой рынок меди, цены выросли на London Metal Exchange практически на 2,7%, то есть на 129,5 USD/т, изменились с 4 726 USD/т, по данным на 1 марта 2016, до 4 855,5 USD/т., за данными 31 марта. Самые высокие цены мировой рынок меди зафиксировал 18 марта, они составили 5 103 USD/т., минимальная цена сложилась 1 марта и была 4 726 USD/т. Разница в стоимости в марте колебалась и составляла 377 долларов, а средняя цена за месяц — 4 947,55 USD/т. Рост цен, в сравнении с прошедшим месяцем, составлял 7,7%, 352,07 USD/т.

Накопление медных запасов в складских помещениях LME в начале весны упали на 25%, то есть на 48 725 тонн, начиная с 193 475 тонн на 1 марта и достигнув 144 750 тонн на конец месяца

Главные события, происходящие на мировом рынке меди, в начале 2016 года:

- Согласно сведениям таможенной службы в Китае, поставка меди и полуфабрикатов в феврале на мировой рынок меди составляла 420 тыс. тонн. Падение к январю составило 4,5%, меньше на 20 тыс. тонн.

- Компания Avanco Resources в Бразилии заявила о выпуске впервые целой партии концентрата меди из рудоносных запасов Antas. Начинается запланированная выгрузка в апреле.

- Компания Boliden объявила о том, что покупает медно-никелевый рудник Kevitsa в Финляндии, который принадлежит компании First Quantum за 712 млн долларов. Количество выплавленного никеля в прошлом году — 8 805 тонн, а также изготовлено 17 204 тонн меди.

- Компания Minas do Alentejo (Almina) (Португалия) планирует увеличивать выпуск медного концентрата в текущем году на 22% в сравнении с 2015 годом, т.е. с 109 тыс. тонн до 133 тыс. тонн. В то же время производитель планирует уменьшить расходы на добычу одной тонны меди на 9,6%, фактически до 3 100 долларов за тонну.

- Предполагается, что количество производимой меди в Перу увеличится в этом году благодаря подъему коммерческих возможностей рудника Las Bambas, принадлежащему компании MMG, во второй половине 2016 года. Предполагается, что количество производимого медного концентрата на предприятии достигнет в этом году 250-300 тыс. тонн, в то время как за год максимально можно добывать 400 тыс. тонн. Уже 20 марта в порт Nanjing (Китай) была доставлена первая часть медной руды объемом 11,33 тыс. тонн.

- Международный франчайзинг – как форма продвижения товара в других странах